Introdução

As políticas governamentais desempenham um papel crucial na configuração do cenário econômico de um país. Especificamente, no setor agrícola, essas políticas e regulamentações têm um impacto profundo nas operações das cooperativas e no acesso ao crédito rural. Este artigo se propõe a examinar as implicações das políticas governamentais e regulamentações recentes na agricultura e no crédito rural, concentrando-se especialmente nas cooperativas agrícolas e nos potenciais desdobramentos resultantes das mudanças.

Políticas Governamentais e Agricultura: Uma Relação Symbiótica

As políticas governamentais e as regulamentações desempenham um papel de vital importância na agricultura, influenciando desde a produção e distribuição até o acesso ao crédito. As ações do governo podem impactar diretamente os preços dos produtos agrícolas, o mercado de exportação, a tecnologia agrícola e a sustentabilidade. Recentemente, temos testemunhado mudanças significativas que estão moldando a paisagem agrícola e o acesso ao crédito rural.

Mudanças Recentes e Seus Impactos Potenciais

- Subsídios Agrícolas e Competitividade

Mudanças nos subsídios agrícolas podem influenciar a competitividade das cooperativas agrícolas. Subsídios diretos ou indiretos podem afetar os custos de produção, preços de mercado e capacidade de competir em nível nacional e internacional. Cooperativas que dependem desses subsídios devem estar preparadas para se adaptar a alterações nas políticas de apoio governamental.

- Regulamentações Ambientais e Sustentabilidade

À medida que as preocupações com o meio ambiente aumentam, as regulamentações ambientais estão impactando a forma como as cooperativas operam. Normas mais rígidas podem demandar investimentos em tecnologias sustentáveis e práticas agrícolas mais eficientes. As cooperativas precisam acompanhar essas regulamentações para garantir sua conformidade e manter a sustentabilidade a longo prazo.

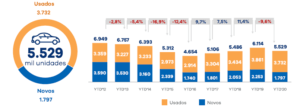

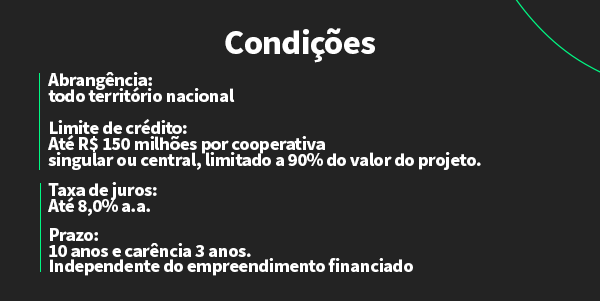

- Acesso ao Crédito Rural

Políticas governamentais relacionadas ao crédito rural desempenham um papel crucial na viabilidade das operações das cooperativas agrícolas. Mudanças nas taxas de juros, requisitos de elegibilidade e programas de incentivo afetam diretamente a capacidade das cooperativas de acessar financiamento. A análise das políticas de crédito é fundamental para determinar como as cooperativas podem otimizar seus recursos financeiros.

Potencial para Inovação e Crescimento

Apesar dos desafios apresentados pelas mudanças nas políticas governamentais e regulamentações, as cooperativas agrícolas têm a oportunidade de se adaptar e inovar. A diversificação das operações, adoção de práticas agrícolas sustentáveis e busca de alternativas de financiamento podem ajudar as cooperativas a prosperar em meio a um ambiente em constante evolução.

Clique aqui e leia mais notícias referentes a crédito financeiro

Conheça a NEOCRED

A Neocred destaca-se como uma empresa que vem transformando a forma como as cooperativas gerenciam áreas como seguros, crédito rural, crédito comercial e recuperação de ativos, tudo isso por meio de plataformas web e aplicativo. Gostaria de compreender como nossas soluções podem elevar sua cooperativa ao máximo de seu potencial? Agende agora mesmo uma demonstração e explore todas as funcionalidades disponíveis.

Conclusão

O impacto das políticas governamentais e das regulamentações na agricultura e no crédito rural não pode ser subestimado. As cooperativas agrícolas desempenham um papel fundamental na segurança alimentar e no desenvolvimento econômico, tornando essencial entender e se adaptar às mudanças no cenário regulatório. Ao analisar as políticas recentes e seus potenciais impactos, as cooperativas podem se posicionar de forma estratégica para enfrentar os desafios e aproveitar as oportunidades decorrentes das mudanças governamentais.